In den letzten Jahren hat der europäische Bankensektor eine regulatorische Entwicklung erlebt, die im Mai 2020 mit der Einführung der Leitlinien der Europäischen Bankenaufsichtsbehörde (EBA) zur Kreditvergabe und -überwachung begann. Diese Richtlinien sind insbesondere für die Bewertung von Wohnimmobilien von großer Bedeutung und wirken sich auf verschiedene Aspekte des Kreditvergabe- und -überwachungsprozesses aus. Sie bringen eine grundlegende Veränderung in der Herangehensweise des Sektors an Risikomanagement und Kreditgeschäfte mit sich. Mit dem Inkrafttreten der Richtlinien am 30. Juni 2024 rückt die Frist für die Compliance näher, was es umso wichtiger macht, dass Banken genau wissen, welche Schritte sie unternehmen müssen.

EBA-Richtlinien zur Kreditvergabe und -überwachung: Wie Sie Compliance für Immobilienbewertungen jetzt noch fristgerecht sicherstellen

EBA-Richtlinien zur Kreditvergabe und -überwachung: Was sind die Anforderungen für die Bewertung von Wohnimmobilien?

In diesem Artikel konzentrieren wir uns hauptsächlich auf die Empfehlungen im Zusammenhang mit Immobilienbewertungen, die im Kapitel 7 der Richtlinien unter „Bewertung von unbeweglichen und beweglichen Sachen" dargelegt sind.

Was die Immobilienbewertung betrifft, befürworten die EBA-Richtlinien im Allgemeinen einen regulatorischen Wandel hin zu einem anspruchsvolleren, datengesteuerten Ansatz und einer stärkeren Integration von Nachhaltigkeitsaspekten während des gesamten Kreditlebenszyklus. Die Anpassung der Bewertungsprozesse für Millionen von Immobilien stellt jedoch eine erhebliche Herausforderung dar: Bewertungen durch Gutachter können zeitaufwändig und kostenintensiv sein.

1. Wie kann die Integration fortschrittlicher statistischer Modelle in den Immobilienbewertungsprozess gestaltet werden?

Um europäischen Banken die Einführung eines umfassenderen und gründlicheren Ansatzes zur Bewertung von Immobilien für Kreditzwecke zu erleichtern, schlagen die Richtlinien vor, fortgeschrittene statistische Modelle (Advanced Statistical Models, ASMs) einzusetzen. Diese Modelle nutzen umfangreiche Datensätze und bieten daher eine präzisere Alternative zu traditionellen Bewertungsmethoden. ASMs haben das Potenzial, die Effizienz zu steigern und genauere Bewertungen zu liefern, was dem Fokus der Richtlinien auf detaillierten Bewertungen und Nachhaltigkeitsaspekten entspricht.

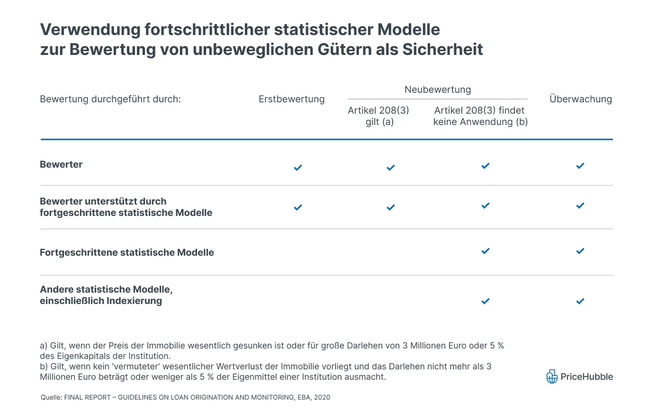

In welcher Phase des Kreditlebenszyklus sollten Banken ASMs für die Immobilienbewertung nutzen?

Die EBA-Richtlinien skizzieren eine differenzierte Strategie zur Bewertung von unbeweglichen Vermögenswerten und unterscheiden zwischen der anfänglichen Entstehungsphase und den anschließenden Überwachungs- und Neubewertungsphasen.

- Kreditvergabe: Vor-Ort-Bewertungen, Desktop-Bewertungen sind in einigen Fällen erlaubt

Die Richtlinien empfehlen, dass alle als Sicherheiten dienenden Immobilien von einem professionellen Gutachter bewertet werden. Diese Bewertung sollte eine physische Inspektion der Immobilie umfassen, die sowohl ihre internen als auch externen Merkmale umfasst (siehe Absatz 209). In etablierten Immobilienmärkten kann die Bewertung von Wohnimmobilien jedoch auch mithilfe eines ASM durchgeführt werden, um eine Desktop-Bewertung zu unterstützen, wie in Absatz 210 erwähnt.

- Überwachung und Neubewertung: Fortschritte hin zur Automatisierung

Die Richtlinien legen nahe, ASMs zur Unterstützung der laufenden Immobilienüberwachung und Neubewertung einzusetzen, wobei der Gutachter für die Genauigkeit der Bewertung verantwortlich bleibt. Diese Phase ist für Banken wichtig, um sicherzustellen, dass die Immobilienwerte im Laufe der Zeit angemessen bleiben, und erfordert regelmäßige Neubewertungen, um mit Marktschwankungen und sich verändernden Bedingungen Schritt zu halten.

Was sind die Anforderungen bei der Nutzung von ASMs für die Immobilienbewertung?

In Abschnitt 7.4 und insbesondere in Absatz 237 gibt die EBA zusätzliche Anleitungen dazu, welche Kriterien fortgeschrittene statistische Modelle erfüllen sollten:

- Die Genauigkeit und Verlässlichkeit sollte durch den Vergleich mit aktuellen Transaktionspreisen überprüft werden;

- Sie sollten Einblicke in Immobilien und Standorte auf einer ausreichenden Granularitätsebene bieten (z. B. auf Postleitzahlenebene);

- Sie sollten auf einer ausreichend großen und repräsentativen Stichprobe von hochwertigen, aktuellen Daten basieren.

Darüber hinaus erfordern die Richtlinien unter Berücksichtigung des Einflusses von Marktkonditionen auf Immobilienwerte, dass ASMs Bewertungen von Liquidität und breiteren Marktdynamiken integrieren. So erfordert Absatz 213.d „[...] eine Beschreibung des Standorts der Sicherheiten, der lokalen Marktbedingungen und der Liquidität".

Nutzung von ASMs für Immobilienbewertungen: Dokumentation als wichtiger Faktor

Die Interpretierbarkeit des Modells gilt als entscheidend. In Absatz 238 stellt die EBA fest, dass Institutionen für die Angemessenheit und Leistung der in Bewertungen verwendeten Modelle verantwortlich sind, wobei der Gutachter für die aus einem ASM abgeleitete Bewertung verantwortlich bleibt. Dies erfordert, dass Banken die Methodik, die Eingabedaten und Annahmen der von ihnen verwendeten Modelle gründlich verstehen und dokumentieren. Es wird gefordert, dass die Dokumentation dieser Modelle auf dem neuesten Stand gehalten wird, was die wesentliche Rolle einer rigorosen Dokumentation bei der Gewährleistung von Rechenschaftspflicht und regulatorischer Compliance unterstreicht.

2. Integration von Nachhaltigkeit in Kreditpraktiken: Was empfiehlt die EBA?

In den Absätzen 57 und 208 der Richtlinien schreibt die EBA die Integration von ESG- und ökologischen sowie sozialen Aspekten in die Kreditvergabe- und Überwachungsprozesse vor.

Absatz 208 besagt, dass „institutionen ESG-Faktoren, die den Wert der Sicherheiten beeinflussen, berücksichtigen sollten, beispielsweise die Energieeffizienz von Gebäuden". Dieser Ansatz erkennt die Bedeutung an, nicht nur die finanzielle Tragfähigkeit von Krediten, sondern auch ihre Umwelt- und Sozialauswirkungen zu berücksichtigen.

Absatz 57 hebt die Bedeutung hervor, dass Banken die ganzheitlichen Auswirkungen des Klimawandels und Umweltfaktoren auf die Immobilienbewertung berücksichtigen. Dies bedeutet, dass Banken das Nachhaltigkeitsprofil von Sicherheiten analysieren und die potenziellen Risiken durch klimabedingte Risiken wie Überschwemmungen oder extreme Wetterereignisse bewerten müssen.

Durch die Integration von Nachhaltigkeitskriterien in die Kreditvergabe- und überwachungsprozesse können Banken Umweltrisiken besser identifizieren und managen, die Widerstandsfähigkeit ihrer Kreditportfolios stärken und zu umfassenden Nachhaltigkeitszielen beitragen.

Handeln Sie jetzt: Warum Compliance einen Wettbewerbsvorteil bedeutet

Die Umsetzungsfristen für die EBA-Richtlinien zur Kreditvergabe und -überwachung rücken schnell näher; bis Juni 2024 müssen Banken ihre Überwachungsprozesse und Infrastruktur aktualisieren. Mit begrenzter verbleibender Zeit müssen Banken schnell handeln, um die regulatorischen Anforderungen zu erfüllen und mögliche Bußgelder, rechtliche Verfahren und Reputationsschäden zu vermeiden.

Aber über die Notwendigkeit der Compliance hinaus bieten eine frühzeitige Übernahme und Einhaltung der EBA-Richtlinien Banken einen Wettbewerbsvorteil am Markt. Durch eine proaktive Ausrichtung auf regulatorische Anforderungen können Banken ihr Engagement für Transparenz, Rechenschaftspflicht und bewährte Verfahren bei der Immobilienbewertung demonstrieren. Dies verbessert nicht nur die Glaubwürdigkeit bei Kund:innen, Investor:innen und Aufsichtsbehörden, sondern öffnet auch Türen zu neuen Geschäftsmöglichkeiten und stärkt bestehende Beziehungen zur Kundschaft.

Die Einhaltung von Nachhaltigkeitskriterien ermöglicht Banken, in einem Umfeld wachsender Sensibilisierung für ESG-Herausforderungen zur Umweltverantwortung und nachhaltigen Entwicklung beizutragen. Durch die Berücksichtigung von Nachhaltigkeitsaspekten können Banken darüber hinaus ihre Position als führende Akteure im verantwortungsvollen Bankwesen festigen und gleichzeitig ihr positives Image und ihre Markenreputation stärken.

Wie PriceHubble Sie dabei unterstützen kann, Compliance für Immobilienbewertungen sicherzustellen

PriceHubble bietet maßgeschneiderte Lösungen – von Desktop-Bewertungstools für die Kreditvergabe bis hin zu vollautomatisierten Systemen für die laufende Überwachung und Neubewertung -, die speziell entwickelt wurden, um Banken bei der Erfüllung der Anforderungen der EBA an die Kreditvergabe und -überwachung zu unterstützen und die Effizienz, Genauigkeit und regulatorische Compliance ihrer Immobilienbewertungsprozesse zu verbessern.

Die AVMs von PriceHubble, die sich durch ihre anspruchsvollen statistischen Grundlagen auszeichnen, sind darauf ausgerichtet, die Anforderungen der Richtlinien zu erfüllen und zu übertreffen, einschließlich Training und Benchmarking anhand tatsächlicher Transaktionen, Integration von Liquiditätsindikatoren und wichtiger Erkenntnisse zur Energieeffizienz und Klimarisiken. Die einzigartigen Kompetenzen von PriceHubble positionieren das Unternehmen als entscheidenden Partner bei der Anpassung des Bankensektors an sich verändernde regulatorische Anforderungen.

Fordern Sie jetzt Ihre kostenfreie Beratung an, um mehr darüber zu erfahren, wie wir Sie bei der Optimierung Ihrer Kreditvergabe- und Überwachungsprozesse für Wohnimmobilien unterstützen können:

Nutzen Sie jetzt die Chancen des Wandels, um langfristige Erfolge zu erzielen

Die Richtlinien der EBA zur Kreditvergabe und -überwachung stellen eine klare Herausforderung dar, bieten aber auch eine transformative Chance für Banken und Finanzinstitute. Indem sie die wichtigsten Erkenntnisse verstehen, die Dringlichkeit der Compliance erkennen und Lösungen nutzen, die von Partnern wie PriceHubble angeboten werden, können Banken nicht nur die regulatorische Einhaltung sicherstellen, sondern sich auch von langfristigem Erfolg in einem dynamischen und sich wandelnden Markt profitieren.

Weitere Artikel

Optimierte Marktmieten und weniger Leerstände

Die Immobiliendienstleisterin PRIVERA arbeitet seit 2019 mit PriceHubble zusammen. Durch exakte Analysen werden seither Kundenportfolios optimiert und die Leerstandsproblematik bekämpft. Im Gespräch zeigt Patrick Rohner, Leiter Business Development PRIVERA, auf, wie die PriceHubble-Lösung PRIVERA unterstützt.

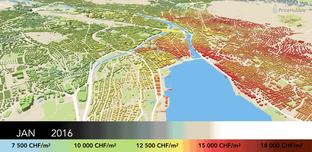

Heatmap-Animation: Preisniveau-Entwicklung Zürich

Durch die Analyse von Transaktions- und Angebotsdaten für Wohnimmobilien im Stadtgebiet Zürich hat das Zürcher Proptech-Unternehmen PriceHubble die Entwicklung der Preisniveaus in den Jahren seit 2010 visuell dargestellt und als Video animiert.

Die neuen und verbesserten Objektpräsentationen: Mehr Power für Ihre Objektakquise und erfolgreiche Verkaufsaufträge

Wir präsentieren die überarbeitete Version der digitalen Objektpräsentation im Property Advisor – ein echtes Upgrade für Immobilienprofis, die Kauf- und Verkaufsinteressenten begeistern und Vertrauen aufbauen möchten. Mit modernem Design, erweiterten Einblicken und optimierten Call-to-Actions ermöglichen wir Ihnen eine noch wirkungsvollere Präsentation Ihrer Immobilien – für überzeugende Einkaufsgespräche und schnellere Verkaufs-Abschlüsse.