1. Utilisation de modèles statistiques pour l'évaluation des biens immobiliers : À quoi cela devrait-il ressembler ?

Pour permettre aux établissements financiers européens d'adopter une approche plus data driven et plus rigoureuse de l'évaluation des biens immobiliers lors de l’octroi et le suivi des prêts, les lignes directrices préconisent l'utilisation de modèles statistiques avancés (« advanced statistical models », abrégés « ASM » dans le rapport publié en anglais). Ces modèles offrent en effet une alternative rentable aux méthodes d'évaluation traditionnelles : ils permettent d’optimiser le processus d'évaluation, de réduire les coûts et de gagner en efficacité. Ils permettent également de fournir des estimations précises et plus nuancées et prennent en compte de nombreux facteurs tels que la performance énergétique.

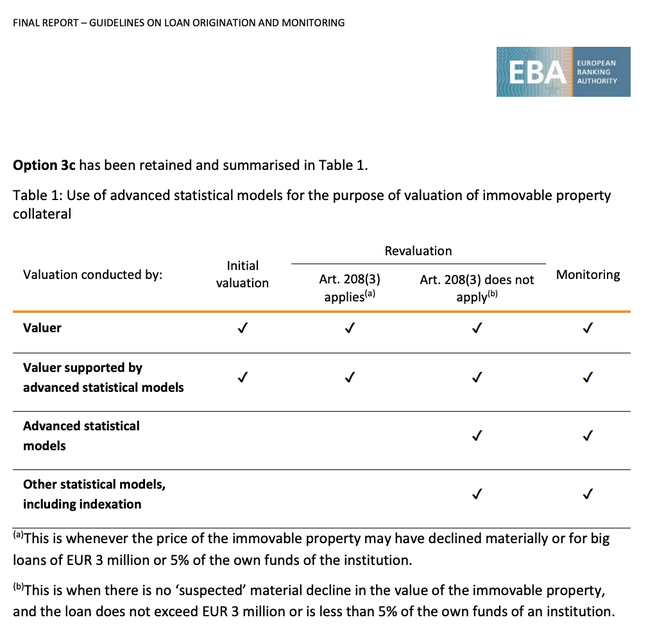

À quel stade du cycle de vie du prêt les banques peuvent-elles utiliser les ASM pour l'évaluation des biens immobiliers ?

Les lignes directrices de l'ABE préconisent une stratégie nuancée pour l'évaluation des biens immobiliers, en distinguant la phase initiale d’octroi (loan origination) et les phases ultérieures de suivi et de réévaluation.

A. Procédures d'octroi de prêts : Évaluations sur place, recours à des modèles statistiques dans certains cas

Pour les procédures d'octroi de prêts, les orientations de l’Autorité bancaire européenne conseillent de faire évaluer tous les biens immobiliers utilisés comme sûreté par un expert professionnel. Cette évaluation doit comporter une visite du bien, portant à la fois sur ses caractéristiques internes et externes (voir paragraphe 209). Toutefois, sur les marchés immobiliers établis, l'évaluation des biens immobiliers résidentiels peut être effectuée à l'aide d'un modèle statistique avancé pour étayer une évaluation sur dossier, comme indiqué au paragraphe 210.

B. Suivi et réévaluation des prêts existants : Vers davantage d'automatisation

Les lignes directrices suggèrent d'utiliser les modèles pour aider au suivi et à la réévaluation des biens immobiliers, l'évaluateur restant responsable de l'exactitude de l'évaluation. Cette phase est importante pour les banques : afin de s'assurer que l'évaluation de la valeur du bien immobilier corresponde à la réalité du marché au fil du temps, il est nécessaire d’effectuer des réévaluations de manière régulière.