Mettez la donnée immobilière au cœur de vos processus de gestion des risques

Nos solutions de valorisation et d’analyse immobilière permettent aux institutions financières et aux prestataires de services financiers d’intégrer la donnée immobilière à leurs flux de travail, garantissant ainsi une meilleure évaluation des risques et une stratégie solide de gestion du risque de crédit immobilier.

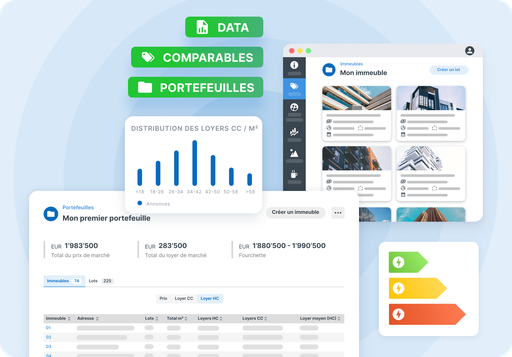

Analysez et valorisez vos portefeuilles de crédits

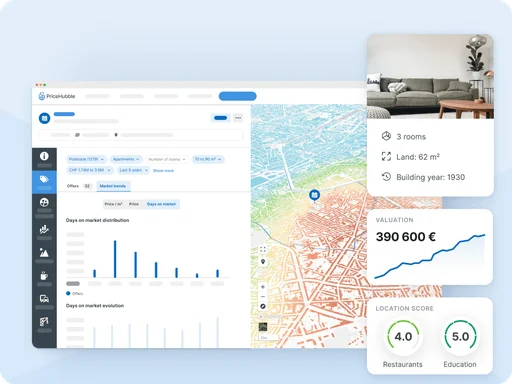

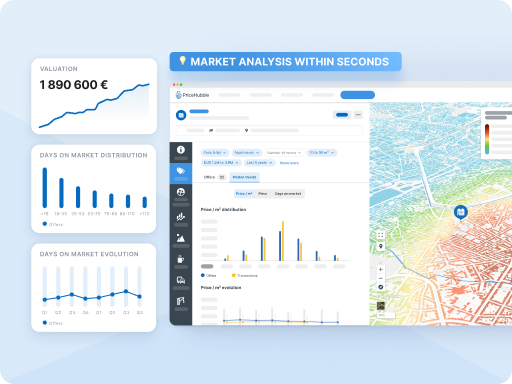

Évaluez un bien unique ou des milliers de lignes en temps réel

Tirez parti de nos APIs pour intégrer des données immobilières en temps réel à votre flux de travail et améliorer la prise de décision. Notre base de données propriétaire et nos algorithmes d'intelligence artificielle permettent aux institutions financières de prendre des décisions éclairées lors des phases de suivi, d'octroi ou de recouvrement des prêts immobiliers. Détectez les risques potentiels liés à vos portefeuilles de crédits sur le court et long terme.

Garantissez votre conformité réglementaire

Adhérez aux normes en matière d'évaluation des risques grâce à des solutions de pointe

Les lignes directrices de l'ABE sur l’octroi et le suivi des prêts prônent une approche du credit management plus sophistiquée, comprenant une meilleure analyse des risques liés à l’immobilier et une intégration plus forte des critères ESG. Notre modèle d’estimation répond aux normes les plus strictes en matière d’évaluation immobilière, ce qui permet aux institutions financières de garantir leur conformité réglementaire tout en améliorant leur stratégie de gestion du risque de crédit.

Optimisez votre stratégie de gestion des risques

Minimisez les risques financiers grâce à la donnée immobilière

Évaluez avec précision les portefeuilles de crédit, et suivez méticuleusement la valeur des biens tout au long de leur cycle de vie grâce à des alertes en temps réel en cas de modification de la valeur. Dotez vos équipes de risques d'informations précises pour une prise de décision éclairée et une gestion efficace du risque de crédit. Améliorez votre stratégie de gestion du risque de crédit et gardez une longueur d'avance sur les risques potentiels et les fluctuations du marché.

Prenez les meilleures décisions en matière de gestion des risques grâce à des algorithmes d’intelligence artificielle pointus

Valorisation précise

Évaluez précisément et en temps réel la valeur de n'importe quel bien immobilier ou d’un portefeuille de milliers de lignes.

Données immobilières

Appuyez-vous sur des bases de données immobilières exhaustives pour identifier au mieux les risques potentiels pour l’immobilier.

Intégration facile

Intégrez facilement nos APIs de données immobilières à vos flux de travail, tableaux de bords, ERP, CRM ou logiciels de gestion des risques.

Critères ESG

Incorporez les critères ESG et environnementaux à vos modèles de gestion des risques et adoptez une stratégie axée sur la durabilité.

Optimisez les décisions de crédit avec PriceHubble

Nous serions ravi.e.s de vous présenter nos solutions logicielles et de discuter de la manière dont elles peuvent vous aider à optimiser les processus de gestion du risque de crédit immobilier. Nos solutions logicielles aident les institutions financières à faciliter la prise de décision et à détecter efficacement les risques financiers liés à l'immobilier.

FAQ sur les logiciels de gestion des risques de crédit

Les solutions logicielles de gestion du risque de crédit sont des outils conçus pour aider les institutions financières et prestataires de services financiers à mieux effectuer les différentes tâches inhérentes à la gestion du risque de crédit. Exploitant une large gamme d’informations financières, ces solutions logicielles permettent de gagner un temps précieux. En rationalisant les différentes tâches liées à la gestion des risques de crédit, les institutions financières peuvent prendre des décisions plus éclairées, adopter les meilleures pratiques en termes de gestion du risque de crédit, et proposer une meilleure expérience client aux emprunteurs.

Les solutions de gestion des risques de crédit répondent à une grande variété de cas d’usage, dont voici quelques exemples :

- Systèmes d'évaluation de la solvabilité de l'emprunteur et des risques clients s’appuyant sur des indicateurs clés de performance et sur des données clients (comportement de paiement, etc.)

- Logiciels de gestion des limites de crédit

- Outils de surveillance du risque (risques clients, risques liés aux garanties, etc.)

- Systèmes d'octroi de prêts

- Logiciels de gestion de portefeuilles de crédits

- Solutions logicielles de gestion de la conformité

- Systèmes de détection des fraudes

- Pilotage du poste client et logiciels de recouvrement de créances, gestion des impayés, gestion des encaissements, etc.

La solution de PriceHubble pour le risque de crédit permet aux prestataires de services financiers en France et dans d'autres pays d'identifier les risques liés à l'immobilier. En fournissant des évaluations immobilières en temps réel, des informations approfondies sur le marché ainsi que des données mises à jour sur les risques climatiques et ESG, nos solutions aident les institutions financières à contrôler avec précision l'exposition au risque. Elles peuvent ainsi prendre des décisions éclairées lors des phases d'octroi et de suivi des prêts immobiliers, évaluer avec précision les portefeuilles existants et la valeur des garanties. Cette approche garantit la conformité avec les orientations de l'ABE pour l’octroi et le suivi des prêts, en offrant des analyses détaillées et des rapports personnalisables pour le respect de la réglementation. Les solutions bancaires et immobilières de PriceHubble sont disponibles sous forme d'application web ou d'API, ce qui permet une intégration transparente dans les flux de travail existants.

L'intégration de données en temps réel dans les logiciels de gestion du risque de crédit améliore le suivi du risque en fournissant des informations actualisées, par exemple sur les emprunteurs ou les garanties. Cela permet aux institutions de réagir rapidement aux changements dans l'exposition au risque et d'ajuster les limites de crédit en conséquence. De manière générale, l'intégration de données en temps réel permet d'affiner l'évaluation des risques et d'améliorer la gestion globale du portefeuille de crédits. Pour les institutions financières, il peut aussi être pertinent d’intégrer des données ESG et liées aux risques climatiques, afin de privilégier une meilleure prise en compte des facteurs environnementaux dans leur stratégie.

Les modèles de scoring sont essentiels dans la gestion du risque de crédit car ils permettent d'évaluer la solvabilité d'un emprunteur. Ces modèles utilisent les données des clients et les informations financières pour générer des scores de crédit, qui sont ensuite utilisés pour déterminer les limites de crédit et la tarification. Des facteurs tels que les ratios prêt/valeur (loan-to-value en anglais, ou LTV) sont également intégrés dans ces modèles, fournissant des informations supplémentaires sur la situation financière de l'emprunteur et son profil de risque. En s'appuyant sur des tableaux de bord précis et prédictifs, les institutions peuvent mieux évaluer les profils de risque et prendre des décisions de prêt plus éclairées.